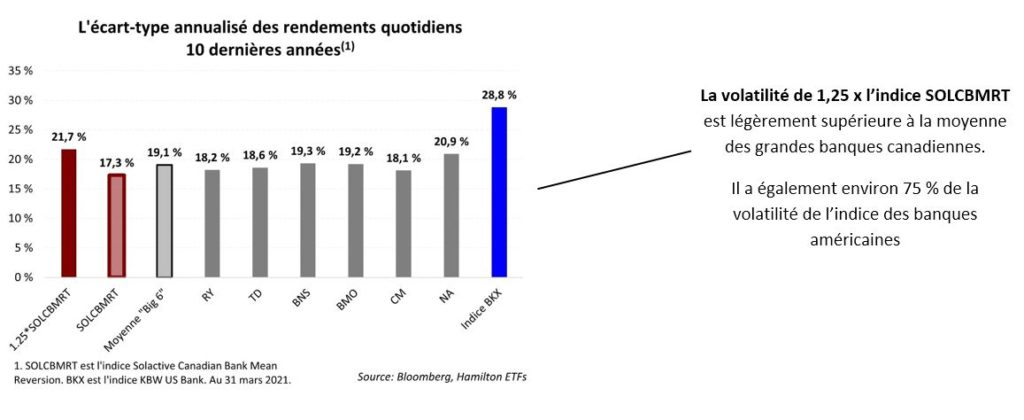

Dans ce un graphique, nous comparons le profil de volatilité de 1,25 x l’indice SOLCBMRT (Solactive Canadian Bank Mean Reversion Index) – que le FNB amélioré banques canadiennes Hamilton (symbole : HCAL) cherche à reproduire avant les frais – à celui des grandes banques canadiennes. Nous pensons que HCAL est un bon choix pour les investisseurs à long terme, car son effet de levier modeste offre la possibilité de rendements plus élevés dans un secteur en croissance stable (comme les banques canadiennes), tout en offrant un rendement des dividendes plus élevé (actuellement 5,11 %, payé mensuellement) [1].

Comme le souligne le graphique ci-dessous, l’écart-type annualisé des rendements de 1,25 x l’indice SOLCBMRT est de 21,7 %. Cependant, cette volatilité n’est que modestement supérieure à la moyenne des banques individuelles (19,1 %). En effet, la volatilité réduite que SOLCBMRT dérive de la diversification et de sa stratégie de réversion moyenne[2] atténue la volatilité supplémentaire due à l’ajout d’un effet de levier de 25 %[3]. Fait intéressant, le tableau ci-dessous souligne également qu’un portefeuille de banques canadiennes à effet de levier modeste présente une volatilité nettement inférieure à celle de l’indice KBW U.S. Bank (BKX) à grande capitalisation sans-levier.

À notre avis, les banques canadiennes sont fermement dans la phase de reprise du cycle de crédit et, comme nous l’expliquons dans « Banques canadiennes : T1-21 Points à retenir – Un catalyseur est passé, deux encore à venir » (2 mars 2021), nous pensons que la performance future du cours des actions sera soutenue par les libérations des réserves, le rendement/déploiement du capital, la croissance plus élevée du PIB et l’expansion des marges. Il est également possible – sinon probable – que les analystes sous-estiment l’ampleur et la vitesse de la reprise et que les estimations « réelles » du cours/bénéfices soient inférieures à ce qu’elles semblent (voir « Banques canadiennes : Les analystes sous-estiment-ils (encore une fois) la reprise ? »).

Pour profiter de la reprise en cours, les investisseurs peuvent envisager le FNB amélioré banques canadiennes Hamilton (symbole : HCAL), qui utilise un effet de levier modeste en espèces (25 %). À long terme, nous pensons que HCAL offre un potentiel de rendement à long terme plus élevé et un rendement des dividendes plus élevé (actuellement de 5,11 %[4], payé mensuellement). Par ailleurs, les investisseurs pourraient envisager le FNB indiciel retour à la moyenne – banques canadiennes Hamilton (symbole : HCA), qui cherche à reproduire les rendements (nets de frais) de l’indice SOLCBMRT (Solactive Canadian Bank Mean Reversion Index) et dont le rendement des dividendes est de 4,11 %[5] (payé mensuellement).

Aperçus connexes :

Banques canadiennes : Les analystes sous-estiment-ils (encore une fois) la reprise ? (16 avril 2021).

Communiqué de presse : Hamilton ETFs Announces Name Change for HCAL (1er avril 2021)

Vidéo: Canadian Banks – Three Potential Catalysts for 2021 (17 février 2021)

U.S. Banks: The Return of M&A – A Clear Sign of Banker’s Conviction in the Recovery (16 décembre 2020)

Quatre thèmes stimulant l’innovation dans le secteur financier mondial (25 janvier 2021)

Banques canadiennes : Points à retenir T4-20 – La reprise a commencé ; Et après ? (8 décembre 2021)

Canadian Banks: Will Q4 be a ‘Clean-up’ Quarter? (26 octobre 2020)

Canadian Banks: Outperformance from Mean Reversion (in 7 Charts) (11 juin 2020)

____

Un mot sur la liquidité de négociation pour les FNB …

Les FNB de Hamilton sont très liquides et peuvent être achetés et vendus facilement. Les FNB sont aussi liquides que leurs actifs sous-jacents et les actifs sous-jacents sont négociés chaque jour en millions d’actions.

Comment ça marche ? Quand les investisseurs achètent (ou vendent) un FNB sur le marché, ils peuvent négocier avec un autre investisseur de FNB ou un teneur de marché pour le FNB. À tout moment, même si le volume quotidien semble faible, il y a un teneur de marché – généralement un grand courtier en valeurs mobilières appartenant à une banque – prêt à combler l’ordre du FNB (à la valeur liquidative plus un écart). Le teneur de marché souscrit ensuite pour créer ou racheter des parts du FNB par le gestionnaire du FNB (par exemple, Hamilton ETFs), qui achète ou vend les titres sous-jacents pour le FNB.

[1] HCAL utilise sa stratégie d’investissement en investissant dans le FNB indiciel retour à la moyenne – banques canadiennes Hamilton (symbole : HCA), qui cherche à reproduire les rendements du Solactive Canadian Bank Mean Reversion index (SOLCBMRT) avant les frais.

[2] Baisse de 180 pb – la volatilité de SOLCBMRT est 17,3 % par rapport à la moyenne des grandes six banques (à 19,1 %).

[3] Plus élevé de 260 pb – la volatilité de 1,25 x SOLCBMRT = 21,7 % par rapport à la moyenne des grandes six banques (à 19,1 %).

[4] Au 23 avril 2021

[5] Au 23 avril 2021